個人事業主はバーチャルオフィスで節税も可能!

メリットだらけの8つの理由

あなたが個人事業主になったばかり、もしくはフリーランスなどの個人事業主なのであれば、

もしかすると以下のようなことで悩まれていたりしませんでしょうか。

- ●今まで給料から引かれていた税金はどうなるんだろう?

- ●個人事業主として働き始めたら税金が高くなるのでは?

- ●事業と私用のお金の選別は?

- ●そもそも税金の納税方法が分からない…

上記は個人事業主として働き始めると、誰でも悩む問題。

事業を拡大をお考えの方はいずれ必要になる「事務所」についてもしっかり考慮しなければいけません。

しかし賃貸オフィスを借りたら、非常に大きな費用負担…。

個人事業主になると悩みが尽きませんが、ここでバーチャルオフィスをおすすめします。

この記事では、個人事業主がバーチャルオフィスを利用するメリット、そして事業と私用を分離する理由を解説します。

個人事業主が犯しやすいお金の仕組み

個人事業主になったら、税金は確定申告で納税することになります。

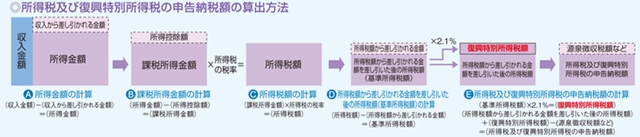

確定申告で納税する所得税の仕組みは簡単です。まず下の図をご覧ください。

引用:国税庁(https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_1.htm)

難しい言葉がたくさん出てきていますが、分かりやすく言い換えます。

- (A)= 収入 - 事業で必要になった経費(販管費)

- (B)= (A)- 健康保険料や妻や子供などがいると差し引ける控除額など × 所得税率

上記で一旦の所得税額が決まります。

この後さらに税法上で定められた控除額をマイナスしながら、最終的に納税すべき所得税(E)が決まるという仕組みです。

個人事業主が犯しやすいお金の仕組みは、一番始めの(A)の販管費が重要。

ここで事業の経費と私用の経費を混同させてしまうことです。

当然、販管費が膨らめば納税額が大きく変わります。

販管費が膨らみマイナス。赤字になることもあります。

また、資金使途が不明ということで税務署からお尋ねが来る場合もあります。

お金の流れは明確にする必要があり、事業と私用の財布を分ける必要があります。

因みに、青色申告承認申請書を提出していれば、赤字は3年間繰越すことができます。

個人事業主にバーチャルオフィスをおすすめする8つの理由

フリーランスを始めとして、事務所の必要な個人事業主にはバーチャルオフィスがおすすめ。

バーチャルオフィスをおすすめする8つの理由

- ●格安の料金で利用できるため、開業費用や事業の経費を大幅に削減できる

- ●バーチャルオフィスを利用し、住所もお金も分離させる

- ●個人事業主の住所を自宅を非公開にできるためプライバシーが守られる

- ●バーチャルオフィスは都内一等地の住所が多いため、事業にブランド力を持たせられる

- ●バーチャルオフィスによっては貸し会議室や各種設備を必要な時だけ利用できる

- ●バーチャルオフィスには登記や電話受付や経理の代行サービスもある

- ●他業種の人とも知り合えるためビジネスの幅が広がる(交流会主催、レンタルオフィス併設の場合など)

- ●賃貸の事務所と違って手続きが複雑でないため、即日の利用開始も可能

ざっと挙げただけでもこれだけのメリットがバーチャルオフィスにはあります。

特に事業で大事なのが、最初の「お金の分離」管理ということです。

個人事業主は自分で全てを管理しなければならないので、

プライベートと仕事のお金が一緒になりどんぶり勘定になりがちです。

つまり、ある程度は翌年の確定申告での納税を見据えながら仕事を行わなければならないのです。

さらに個人事業主の方にバーチャルオフィスがおすすめ理由は、

事務所費用などを削減しつつ確定申告でバーチャルオフィスの利用料金を経費にできるため。

利用料金以外にも経理代行や法人登記代行の料金、一時的に使用した会議室の料金なども全て経費に計上できます。

不動産投資でバーチャルオフィスの住所を利用する3つのメリット

昨今、不動産投資などの業界でもバーチャルオフィスが活用され始めています。

不動産投資では、徐々に物件数を増やしていくのが成功の定石。

物件数などの規模を拡大させて個人事業主から法人成りを目指すオーナーにとって、

バーチャルオフィスは節税を含めたメリットが大きいのです。

バーチャルオフィスが不動産投資のメリットにどう関わってくるのか。

不動産投資で法人登記するメリットを簡単にご説明します。

【メリット1】事業が拡大したら法人成りしたほうが税金を安くできる

多くの不動産投資家が、資産管理会社などの法人を設立し、所有する不動産を管理する規模を目指しています。

理由は、所得税の税率が個人事業主と法人で変わるためです。

【法人税率】

引用:国税庁 法人税の税率(https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5759.htm)

【所得税率】

引用:国税庁 所得税の税率(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm)

大企業以外の法人税は一律で「23.2%」と決まっています。

それに対し個人の所得税は、所得額に応じて最大45%まで税率が上がります。

不動産投資に限った話ではありませんが、法人税と一般的な所得税の税率の違いを比べると法人成りするメリットは一目瞭然です。

しかしいくら稼げるようになっても、会社設立のために賃貸オフィスを借りたら節税以上の費用がかかります。

だからこそ利用料の安いバーチャルオフィスが、不動産投資をする人に活用され始めているのです。

【メリット2】法人になると節税の幅が大きく広がる

法人として活動し始めると、事業で必要になった費用を全て経費として計上できるメリットがあります。

例えば個人事業主のまま不動産投資していても、税法上は家族を従業員扱いにできません。

しかし法人化すると、不動産を管理する従業員として税法上で家族に給与を支払えます。

法人化することで、家族に支払った給与分を経費計上できます。

経費計上できる勘定課目が多くなることで結果的に節税に繋がるのです。

また、資産管理会社として法人を設立すれば、その法人に不動産の管理をさせて手数料を支払えます。

つまり会社としての利益とオーナーとしての利益で所得分散できるため、納税額を抑えることが可能です。

特に所得分散は、フリーランスや個人事業主では絶対にできません。

不動産投資に関わらずバーチャルオフィスで法人成りすることは、色々な節税対策として大活躍します。

【メリット3】バーチャルオフィスなら法人登記も賃貸契約も安心

自宅住所で賃貸契約したくない不動産オーナーも多く、法人登記となればなおさら。

かといって、わざわざ賃貸オフィスを借りると費用が嵩みます…。

法律的な解釈では、連絡手段さえあれば賃貸契約で不動産オーナーの住所を書く必要はありません。

ただ不動産オーナーが住所を書かないわけにはいかないでしょう。

バーチャルオフィスなら安心して法人登記でき、住所を堂々と記載できます。

事業に関わる全ての費用を経費に計上できるメリットもあり、

不動産投資でバーチャルオフィスが活用されるようになったのも頷けます。

バーチャルオフィスの登記は将来を見据えよう!

個人事業主が法人登記する場合の注意点

ここまでで、バーチャルオフィスが節税に大きな役割を果たす事がお分かりいただけたかと思います。

ただ、個人事業主がバーチャルオフィスを利用するなら、以下1点を意識しましょう。

もし将来的に事業を拡大していくつもりなら、都心にあるバーチャルオフィスを利用する

上記の理由は2つあります。

- ●本店を移転する時、移転先が管轄内と管轄外では登録免許税が2倍になる

- ●上記の理由によりオフィスの移転が容易(オフィス街、アクセス、取引先など)なエリアが良い

仮に東京以外のバーチャルオフィスで法人登記し、事業が拡大して東京に移転を考えたとします。

その際、東京で法人移転登記を行いますが、登録免許税が6万円になります。

だからこそ最初から事業を拡大しやすい、取引先などを考慮して東京のバーチャルオフィスで登記した方が良いのです。

昨今はIT関連を始めとした、スタートアップ企業が増えました。

彼らの多くは事業拡大を狙い、ITの聖地「渋谷」のバーチャルオフィスを利用しています。

さらに最近では、個人ブログやアフィリエイトでもバーチャルオフィスが活用されています。

WEBメディアは地方、国内又は海外、BtoC/BtoBなど多様なビジネスを考えた場合、事業の信用度が重要で、

全国区、世界で知られた日本の地名を事務所の住所として記載出来れば「信頼できる会社」と思ってもらえます。

個人事業主から法人になると、バーチャルオフィスだからといって転居届だけで済む話ではなくなります。

「節税」「事業拡大」「信頼」といった将来的な目線でバーチャルオフィスを選べば、

のちに頭を悩ませる問題の一つは無くなるのではないでしょうか。

▼アントレサポートのバーチャルオフィスはこちら▼

問い合わせる

執筆者情報

|

■株式会社アントレサポート 鈴木■

創立23年のレンタルオフィスの会社を経営。 |